北交所短暂大涨以后重归成交低迷定价功能丧失需要融资端改革|要闻速递

(资料图)

(资料图)

成交量和换手率反应一个市场的热度,也是一个市场的定价基础,北交所成交量极度低迷,需要引发高度关注。

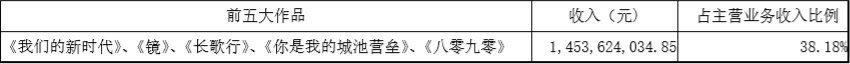

关于北交所流动性,笔者写过数篇短文,在北交所得到市场资金追捧大涨之际,写了《北交所股票狂炒股价暴涨流动性太差要谨防股价闪崩风险》,文中举了几个例子,证明北交所的流动性困局,中航泰达、驱动力、凯泰精工和国义招标等换手率在1月13日只有0.01%,12日,北交所上市公司广咨国际全天成交量仅3手,成交额2200元,换手率0.001%。时间过了一个多月,3月17日,这几家上市公司换手率分别是0.22%、0.05%、0.01%和0.15%,广咨国际0.07%。有的上市公司成交量有所增加,但有的依然低迷不改,问题是即使换手率有所提高,也就是低迷之下的提高,从绝对换手率来看,依然十分低迷,以这样低迷的换手率,在一个典型的资金推涨型股市中是很难实现股价上涨的,在于买卖盘依然十分匮乏,投资者缺少交投的意愿。

从当时几家牛股来看,天宏锂能是领涨个股,虽然相比于当时起涨点有不小的距离,但从高点算起下跌幅度也是不小,从最高17.17元跌到了10.31元,乐创技术则是很悲催,股价已经跌破了当时的起涨点,创调整新低。欧福蛋业走势比乐创技术还要低迷,股价与起涨点相差比乐创技术更多.

纵观北交所182家股票,虽然换手率比笔者1月底写《北交所股票狂炒股价暴涨流动性太差要谨防股价闪崩风险》有所改观,可是依然有一些股票换手率低于0.1%,像凯腾精工换手率只有0.01%,浩淼科技换手率只有0.02%。

香港实施注册制,很多默默无名的中小银行股票零成交引发市场高度关注,3月3日,有10家银行的当日成交额低于10万元,零成交的银行更是达到了4家,有一家银行2022年11月30日以来,已经连续62个交易日无成交了。

没有成交,变成僵尸股,意味着被投资者完全的淡忘或者抛弃,没有流动性,股票失去投资价值,资本市场失去了定价功能,也意味着上市公司失去了再融资功能,股东退出渠道完全受阻,投资者无法分享上市公司发展成果,这样的公司,挂牌已经变得毫无意义,只能白白耗费挂牌费用。

之所以香港僵尸股仙股很多,在于注册制下,上市公司源源不断,加上退市制度严重缺失,存量公司暴增,资本市场良莠不齐鱼龙混杂,各种老千股很多,而港股投资者机构化特征较为明显,尤其是成为外资机构主导的市场,外资机构由于各种限制性因素,对中小市值公司无法全面了解,一般而言,机构投资者从风险和流动性考量只能选择性放弃,没有机构关注,股价长期不振,一般投资者只能跟随机构脚步选择性放弃一些中小市值个股。

北交所也是实施注册制,但严格实施投资者适当性管理,那就是两年投资经验和50万资金门槛,结果就是投资者数量基础差,截至去年年底北交所市场合格投资者超526万户,投资者群体数量严重不足,成为了机构市。北交所定位于服务创新型中小企业,部分企业总市值小,公司经营风险大,流动性不佳,不适合机构资金进出,就是游资炒作也并非易事,在于缺少投资者数量群体,跟风者往往寥寥无几,游资炒高股价以后锁定利润退出难度很大,这就造成机构资金不爱,游资也是只能割爱,就带来流动性困境了。

如何解决北交所流动性问题,有关方面不是不努力,但效果有限,像券商做市商制度,引进融资融券制度,加快北交所基金发行,推动转板制度落实,但收效甚微,在于这些制度没有能够解决北交所的本质问题,短时间过快扩容,投资者数量不足,上市公司缺少光环效应。

北交所是含着金钥匙出生的,走到今天这样的低迷,并不是大家愿意见到的,但如何改变北交所的现状,可能各方意见未必达成共识,部分意见建议降低投资者门槛,这是不可取的,在于北交所本身就是立足机构市。个人认为,最近有关人士重申投资端和融资端改革,北交所需要从融资端改革,关键是上市公司质量需要更有成长性,能够长成未来的参天大树,而不是因为业绩高波动而很快被市场淘汰,把好进口关,关注公司的核心技术和核心产品竞争力才是提升上市公司质量的关键,公司不在多而在精。

关键词: